甲醇:供需均有走弱预期,甲醇或震荡运行

一、行情走势回顾

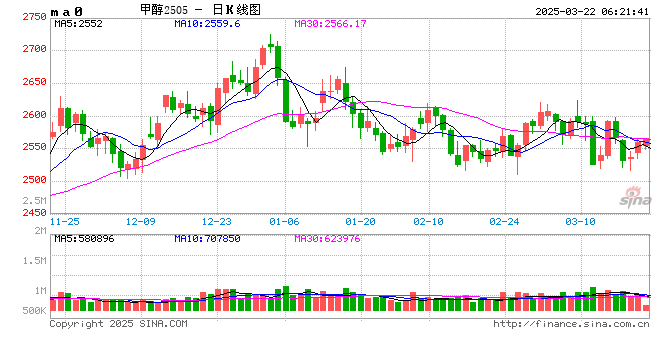

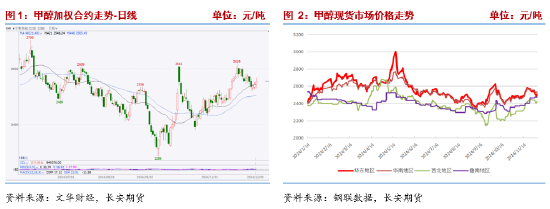

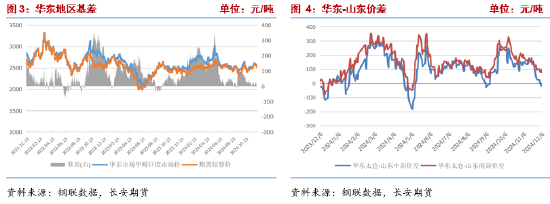

上周甲醇期货持续回落后止跌反弹,但周线仍收跌33元/吨或1.29%。受期货盘面影响,港口现货市场价格回落,下游观望情绪较浓,买气一般,西南地区价格相对坚挺,内地厂家库存压力不大,跌幅较小。截至12月6日,江苏太仓地区进口甲醇市场价2508元/吨,周环比跌32元/吨,01合约临近交割月,基差收敛,广州国标甲醇市场主流价2535元/吨,周环比跌20元/吨,西北陕西地区市场主流价2240元/吨,周环比跌10元/吨,内蒙古地区市场主流价2147.5元/吨,周环比跌17.5元/吨,川渝地区市场主流价24705元/吨,周环比涨10元/吨,鲁南地区市场主流价2422.5元/吨,周环比跌17.5元/吨。

二、供给端:国内限气影响仍未体现,海外装置开工率仍处低位

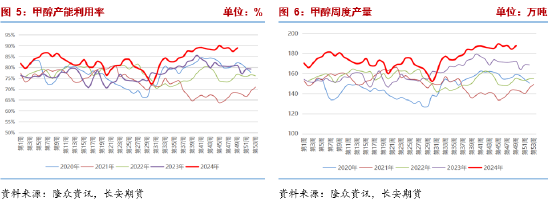

12月6日当周甲醇生产企业装置产能利用率88.99%,环比小幅上涨1.62个百分点,同比增加8.15个百分点,周度产量187.93万吨,环比增加0.48万吨,同比增加3.41万吨,产能利用率与产量均处历史高位,上一统计期内久泰新材料、新疆新业等五套装置恢复,广安玖源与中海化学停车,无装置减产,整体损失量多于恢复量,西南气头装置计划停车时间多集中在12月中旬,对本周供给影响不大,落地待跟进。

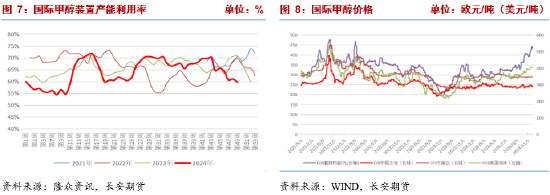

海外装置开工率由61%进一步下降到59.6%,环比下跌0.4个百分点,当前海外装置开工率明显低于往年同期,与往年12月底相当,为了确保国内基本需求,伊朗政府一般于冬季采取天然气限气措施,优先保障居民供暖和关键工业部门的能源供应,时间多集中在12月-来年1月,今年限气停车提前,四季度及一季度海外供给将有明显缩量。价格方面,国际甲醇价格上涨,其中欧洲地区甲醇价格依旧相对强势,主要是区域内停车装置较多导致库存下降,供需缺口不断扩大,此外北美装置运行也不稳定,随着冬季的到来,海外限气装置将有所增多,供给收缩支撑国内港口价格。

三、需求端:刚需支撑,但进一步上涨空间有限

上周盘面回落,市场观望情绪再起,下游用户及贸易商入市操作减少,交投氛围平淡。

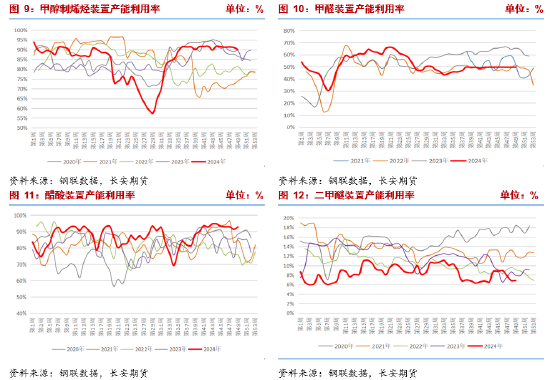

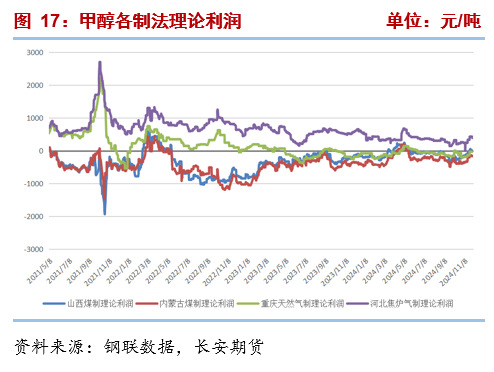

主力下游方面,MTO装置产能利用率回落,同比来看仍处季节性高位。上周内蒙古宝丰烯烃装置停车,配套甲醇装置降负运行,山东鲁西MTO装置停车,采购需求走弱,同时煤制装置因动力煤价格下跌利润继续回升,外采甲醇装置则亏损扩大,且低于油制及其他制法。聚烯烃下游工厂订单不温不火,对原料维持刚需采购,故对盘面有支撑但推涨动力不足。12月6日当周,甲醇制烯烃装置产能利用率90.02%,环比降1.03个百分点,高于去年同期0.04个百分点。

传统下游品种产能利用率涨跌互现,多数小幅上行。醋酸装置开工率较高,且河北建滔有新装置投产计划,对原料需求将进一步提升。甲醛需求表现不佳,四季度步入装修淡季,加上春节较早,下游板材厂提前放假,终端需求有走弱预期,下游多维持刚需采买,厂家出货压力较大。MTBE出货较好,下游有囤货意愿,开工率持续上涨,不过国际原油持续下跌形成利空。补货较谨慎,支撑力度有限。其余品种终端需求依旧弱势,补货较谨慎,支撑力度有限。12月6日当周,醋酸装置产能利用率92.91%,环比增1.5个百分点,甲醛装置产能利用率49.58%,环比持平,二甲醚装置产能利用率6.84%,环比持平,MTBE装置产能利用率52.87%,环比增1.66个百分点。

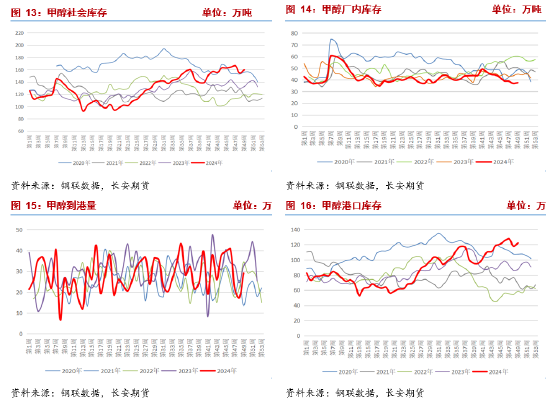

四、库存:港口库存仍有上行可能

库存方面,隆众统计,上周港口到港29.12万吨,且显性到港量增长明显,下游刚需提货,港口库存再度上行,本周计划到港量31.65-38.2万吨之间,环比提升,目前港口库存仍处高位且有继续累库可能,市场观望情绪仍未转变。西北地区MTO装置结束外采,市场交投氛围转弱,厂家出货一般,订单减少,库存止跌,上周厂家降价出货后订单量有所增加,或小幅去库。

五、成本端:电厂库存安全,煤价承压

上周煤价继续回落,煤制甲醇装置利润回升。上周港口调出量回升,环渤海九港库存回落至3000万吨以下,下游询价情况较少,市场观望情绪较浓,成交一般;坑口市场看跌情绪增加,同时港口高库存压制采购意愿,洗煤厂、贸易商等中间环节观望为主。供给端,钢联462家动力煤样本矿山产能利用率99.2%,环比增0.9个百分点,产量596.1万吨,环比增5.7万吨,样本动力煤矿山开工率处年内高位,市场供应稳定。需求方面,冬季取暖需求增长,北方地区开始集中供暖,热电厂日耗增加,不过现阶段全国大部地区平均气温较常年同期偏高,终端耗煤不及预期,且电厂库存水平较高,可用天数仍在安全范围内,故采购积极性一般。进口煤市场暂稳,由于人民币持续贬值,进口贸易商因拿货成本上升有挺价情绪,进口煤性价比走低,下游参与度低迷,多压价拿货;工业品旺季结束,非电行业除化工外,其他行业采购需求逐步走弱,预期支撑力度一般。整体来看,动力煤生产相对平稳,需求端主要受冬季取暖季节性旺季与冬储情绪支撑,不过电厂实际采购并不紧迫,同时非电需求走弱,动力煤目前基本面依旧承压,关注天气变化。

六、结论:供需均有走弱预期,甲醇或震荡运行

综上来看,近期国内产量仍处高位,后市有气头装置降负预期,将缓解部分压力,伊朗多套装置因限气提前停车,非伊装置亦运行不稳,进口量有下滑预期,短期内库存虽有波动,但沿海港口库存基本见顶,需求端边际走弱,西北地区此前外采的装置配套甲醇装置恢复,外采结束,华东有装置停车,烯烃方面需求走弱,传统下游装置开工率受需求和成本影响难有上涨,本周多个会议召开,建议观望或短差操作为主,01合约临近交割月,注意移仓换月。仅供参考。

长安期货:张晨

2024年12月9日

张晨,长安期货煤化工研究员,对煤炭及其相关产业有系统的理论学习经历,进入期货市场以来,主要负责动力煤及煤化工相关品种的研究工作,善于从政策导向与基本面分析行情趋势,具有丰富的专业知识和较强的逻辑分析能力。