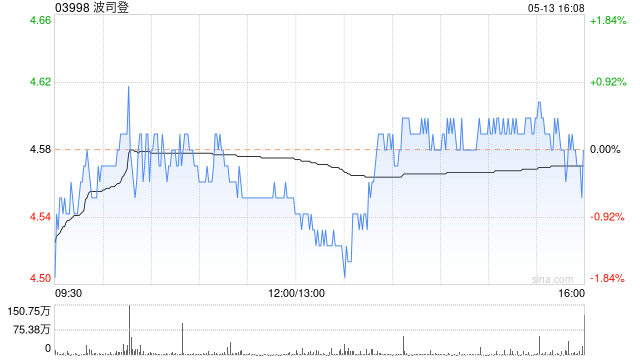

中金发布研究报告称,公司1HFY25业绩好于预期,基本维持波司登(03998)FY25/26年EPS预测0.33/0.38元,维持“跑赢行业”评级,目标价5.63港元不变。公司在做强羽绒服核心主业基础上,聚焦“时尚功能科技服饰”赛道,推动新品类创新,同时进一步做实单店经营提质增效,提升精细运营能力。

公司公布1HFY25业绩:收入同增18%至88亿元,归母净利润同增23%至11亿元,业绩好于该行预期,主要得益于品牌羽绒服业务的良好增长。公司宣派中期股息6.0港仙/股,对应派息率约54%。

报告中称,公司羽绒服业务继续达成健康增长。品牌羽绒服业务1HFY25收入同增23%至61亿元,其中自营收入同增37%至23亿元,批发收入同增13%至34亿元。公司聚焦渠道质量优化,持续扩大打造Top店体系,做实单店运营,期内净关店29家至3,188家。线上业务发力核心品类、精细化运营,收入同增24%至14亿元。

分品牌看,1HFY25核心品牌波司登收入同增19%至53亿元,占羽绒服收入的87%。雪中飞聚焦高性价比赛道,推动品牌向上,收入同增47%至3.9亿元。冰洁继续专注线上渠道,收入同增62%。OEM业务1HFY25收入仍同增13%至23亿元,展现了公司良好的客户服务能力。女装业务受零售环境影响,收入同降22%至3.1亿元,多元化服装业务收入同增21%至1.2亿元。

该行表示,波司登毛利率同比稳定,运营效率继续提升。1HFY25公司毛利率为49.9%。得益于公司运营效率提升,期内销售费用率同降1.3ppt;期权费用摊销增加致管理费用率同增0.9ppt。政府补贴2.0亿元(vs.

1HFY24 1.1亿元),1HFY25经营利润率同增0.2ppt,其中品牌羽绒服业务同增1.2ppt,其经营利润同增31%。